Des produits garantis pour se protéger du marché, suivi des marchés et pause durant l’été

Des produits garantis pour se protéger du marché

Rendement garanti et rente garantie chez Empire Vie

Empire Vie offre le produit Catégorie Plus 3.0 qui inclut une partie placement avec rendement garanti de 4% annuellement sur une période de 20 ans et par la suite, une rente garantie pendant 20 ans. Des garanties de 75% de votre investissement sont aussi incluses à l’échéance et au décès.

Pendant votre période d’accumulation, le programme vous garantit un rendement de 4% annuellement. Tous les trois ans, le programme se comparera au marché et vous offrira le plus haut montant entre le marché et vos garanties. Voici une vidéo de présentation du programme.

Une fois à la retraite, le programme transforme votre placement en une rente garantie pendant 20 ans représentant 4% de votre montant garanti à l’age de 65 ans, peu importe ce que fera le marché. Si le marché performe mieux que vos garanties, vos prestations seront majorées en conséquence. Voici une vidéo de présentation de la rente.

Garantie du capital à 100% au décès chez la RBC

Si vous voulez protéger votre succession des variations du marché et s’assurer que vos placements ne soient pas impactés par une baisse de marché lors de votre décès, la RBC offre une série de fonds distincts avec des garanties de 100% au décès.

Le programme est disponible pour les gens de moins de 80 ans et, selon la version choisie, vous permet de cristalliser vos gains à chaque année pour augmenter votre garantie au décès. Vous pouvez en apprendre plus ici.

Contactez-nous pour plus d’information

Si vous pensez que l’un de ses produits pourraient répondre à vos besoins, nous vous invitons à communiquer avec nous. Nous prendrons le temps de valider avec vous les points importants des programmes pour être sûrs qu’ils vont répondre adéquatement à vos besoins.

Suivi des marchés

États-Unis :

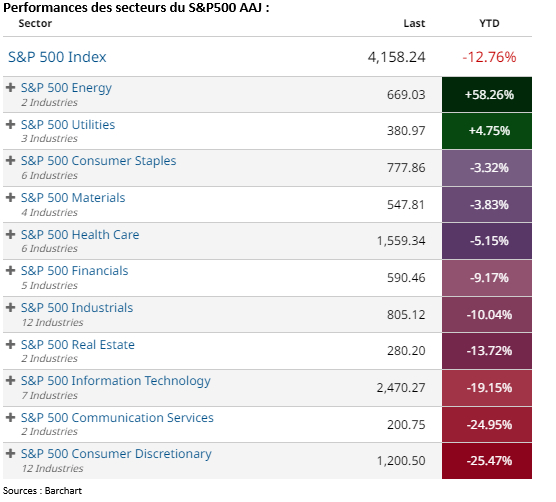

Les actions américaines n’ont pas pu maintenir leur élan positif depuis la montée de la semaine dernière, les principaux indices américains ayant chuté entre 1,28% et 4,13%. Pour le S&P500 et le Nasdaq, il s’agit du 11e résultat hebdomadaire négatif sur les 13 derniers.

L’indice S&P500 vient donc de conclure son pire premier semestre depuis 1970!

Révisions des estimations des firmes américaines :

Plusieurs firmes ont revu à la baisse leurs estimations quant au niveau où le S&P500 devrait se situer à la fin de l’année 2022.

Taux obligataires : Les prix des obligations du gouvernement américain ont grimpé pour la troisième semaine consécutive, faisant chuter le taux des obligations du Trésor américain à 10 ans à 2,89% vendredi, contre 3,13% à la fin de la semaine précédente. De plus, pas plus tard que le 14 juin, le taux obligataire américain à 10 ans avait grimpé jusqu’à 3,48%, un niveau jamais vu depuis avril 2011.

Malgré le pire début d’année depuis 1970, la moyenne des baisses intra-annuelles au sein du Bloomberg US Agreggate bond index se chiffrent à 3,1% et des rendements annuels positifs ont eu lieu lors de 42 années sur les 46 dernières.

Données économiques : Un rapport sur le secteur manufacturier américain a ajouté aux craintes que la hausse des taux d’intérêt ne plonge l’économie américaine dans une récession. En effet, l’indice de fabrication de l’Institute for Supply Management (ISM) a chuté plus que prévu en juin pour atteindre son plus bas niveau en deux ans. Les nouvelles commandes se sont contractées, freinées par des contraintes d’approvisionnement persistantes et un certain ralentissement de la demande. D’autres part, l’indice des nouvelles commandes a chuté de près de 6 points à 49,2, le résultat le plus faible depuis mai 2020. La baisse des commandes survient alors que les dépenses de consommation ralentissent sous le poids de l’inflation et que les inventaires s’accumulent.

Par ailleurs, le plus récent modèle (GDPNow) de la Fed d’Atlanta, qui suit les données économiques en temps réel et s’ajuste en permanence, voit la production économique se contracter de 2,1% au second trimestre. Couplé à la baisse de 1,6% au premier trimestre, cela signifierait que l’économie américaine répond à la définition d’une récession technique – deux trimestres consécutifs de croissance économique négative.

Canada :

Le S&P/TSX a clôturé en baisse de 1,1% jeudi, la dernière journée de négociation de la semaine raccourcie par les vacances, alors que tous les secteurs ont terminé en territoire négatif, avec des pertes au sein des secteurs des soins de santé (-4,1%), suivis des matériaux (-3,6%), de la technologie (-1,7%) et pétrole (-1,1%).

Les investisseurs canadiens ont digéré de faibles données préliminaires en ce qui concerne la production économique en mai (-0,2%). Ceci a davantage alimenté les inquiétudes concernant la croissance économique. Finalement, l’indice boursier canadien a terminé le premier semestre de 2022 en baisse de 11,1%, principalement en raison d’une chute de 13,8% lors du second trimestre.

PIB mensuel canadien (données préliminaires – mai 2022) :

Neuf des 10 titres les plus performant du S&P/TSX sont des actions énergétiques, Spartan Delta Corp. et Athabasca Oil Corp. menant les gains avec des augmentations de 109% et 107% respectivement depuis le début de l’année.

Pendant ce temps, les actions financières ont chuté drastiquement depuis plusieurs semaines alors que la hausse des taux d’intérêt et l’inflation record ont effrayé les investisseurs. Les banques et les assureurs, qui représentent près d’un tiers du marché boursier canadien, ont nui à la performance de l’indice de référence.

Europe :

Les actions en Europe ont chuté en raison des craintes que la flambée de l’inflation et la hausse des taux d’intérêt n’affectent les bénéfices et ne plongent les économies dans une récession. En devises locales, l’indice DAX allemand a reculé de 2,33%, le CAC40 français a perdu 2,34% et le FTSE MIB italien a chuté de 3,46%.

Alors que les membres de la BCE ont continué d’évoquer la possibilité d’une hausse des taux d’intérêt de 50 points de base dès juillet, la présidente de la BCE, Christine Lagarde, a réitéré ses prévisions d’une augmentation de 25 points de base suivie d’une autre hausse en septembre, dont l’ampleur dépendrait des données économiques à venir.

Inflation européenne : L’inflation de la zone euro s’est accélérée pour atteindre un nouveau record de 8,6% en juin, tirée par la flambée des prix de l’énergie et des aliments, selon les premières estimations d’Eurostat.

Sentiment économique européen : Par ailleurs, une enquête de la Commission européenne a montré que le sentiment économique s’est affaibli à mesure que le pessimisme des consommateurs s’accentuait et que la confiance des détaillants se détériorait.

Chômage en Allemagne : Le taux de chômage allemand a augmenté de manière inattendue à 5,3% en juin contre 5% en mai – la première augmentation en plus d’un an – après que les réfugiés ukrainiens aient été ajoutés pour la première fois aux données de sécurité sociale.

Chine :

Les marchés boursiers chinois ont progressé grâce à de solides données économiques liées aux usines et à l’assouplissement des restrictions liées à la Covid pour les voyageurs. L’indice composite de Shanghai, a augmenté de 1,3% et l’indice CSI 300, qui suit les plus grandes sociétés cotées à Shanghai et Shenzhen, a augmenté de 1,6%.

Politique sanitaire : Mardi, la Chine a réduit de moitié les délais de quarantaine pour les voyageurs entrants. En vertu de la nouvelle politique, les voyageurs doivent passer sept jours dans une installation de quarantaine, puis surveiller leur santé à domicile pendant trois jours. Le président Xi Jinping a déclaré que la stratégie actuelle contre la pandémie était « correcte et efficace et doit être maintenue sans faille ».

Données économiques : L’indice officiel des directeurs d’achat (PMI) de la fabrication et des services a dépassé 50 en juin, car une baisse des nouvelles infections a permis au gouvernement d’assouplir les restrictions. Le PMI manufacturier est donc repassé en territoire d’expansion en juin (maintenant à 50,2), tandis que le PMI non manufacturier a rebondi à 54,7 en juin.

Par ailleurs, l’enquête Caixin/Markit PMI, une enquête privée qui se concentre davantage sur les petites entreprises des régions côtières, a montré que l’activité manufacturière a augmenté au rythme le plus rapide en 13 mois en juin.

PMI manufacturier chinois – juin 2022 :

Banque centrale chinoise : La Banque populaire de Chine (PBOC) a déclaré qu’elle utiliserait des outils de politique structurelle pour renforcer la confiance au sein de l’économie à la suite de la réunion trimestrielle du comité de politique monétaire de la banque centrale.

Sources: Placements Mackenzie, Barron’s, Reuters, Bloomberg, FactSet, CNBC, tradingeconomics, Moody’s.

Pause durant l’été

Comme l’an passé, l’infolettre prendra une pause durant le mois d’août à moins d’un événement majeur durant l’été. Nous reprendrons nos publications début septembre à la même fréquence qu’actuellement. Nous restons par contre disponibles durant tout l’été pour faire des rencontres virtuelles et traiter vos demandes.

Bon été à tous.

INVITATION – CONFÉRENCE SPÉCIALE: Revue des mouvements sur les marchés boursiers, de l’inflation, du conflit en Ukraine & de leur effet sur votre portefeuille

Conférence Spéciale

Mardi le 28 juin 2022 à 16h00

En réaction aux dernières nouvelles géopolitiques et économiques, aux mouvements sur les marchés au cours des dernières semaines, ainsi qu’à la flambée de l’inflation, cette conférence vous permettra d’en apprendre plus sur les raisons de ces mouvements et sur les perspectives économiques pour le reste de l’année 2022. La conférence aura lieu sur ZOOM avec comme invité Louis Groleau, de la firme Fidelity Investments.

Louis Groleau, MBA CFA est Vice-Président de District chez Fidelity Investments, une firme institutionnelle gérant près de $3,600 milliards d’actifs pour 25 millions d’investisseurs. Il sera l’invité de Services en Placement PEAK pour cet événement.

L’inscription est obligatoire pour pouvoir assister à cette discussion

Au plaisir de vous compter parmi nous!

Willful : le testament en ligne et suivi des marchés

Willful : le testament en ligne

Lors du congrès national de Peak pour souligner le 30e anniversaire, nous avons eu une présentation de la compagnie Willful. La compagnie vous permet de réaliser vous même votre testament en ligne et de l’enregistrer à la Chambre des notaires. Grâce à cet enregistrement, votre testament sera retrouvé via une recherche testamentaire à votre décès.

Nous tenons à vous rappeler de l’importance de faire un testament pour être sûr de bien protéger votre famille et vous assurez que vos dernières volontés soient respectées. Voici les situations de vie importante ou vous devriez faire un testament ou le réviser :

- Être en couple et avoir des biens communs

- Achat d’une propriété principale ou secondaire

- Avoir des enfants ou des petits enfants

- Au départ à la retraite

- Lors de problèmes de santé grave

La solution de Willful devrait combler votre besoin si vous avez une situation familiale et professionnelle relativement simple. Si vous devez inclure une ou des entreprises ou encore une fiducie familiale, nous vous conseillons fortement de consulter un notaire qui sera en mesure de vous accompagner.

Si vous préférez faire affaire avec un notaire et que vous n’en connaissez pas, n’hésitez pas à nous contacter, nous pourrons vous référer des notaires de confiance.

Suivi des marchés

États-Unis :

L’indice S&P 500 et l’indice composé Nasdaq ont gagné du terrain, brisant une série de sept baisses hebdomadaires consécutives. Tous les secteurs du S&P 500 ont progressé, les valeurs de consommation discrétionnaire et d’énergie se portant particulièrement bien. Le secteur des soins de santé a pris du retard. Cette vigueur intersectorielle semble refléter l’optimisme selon lequel les pressions inflationnistes pourraient atteindre un sommet.

L’inflation: Les pressions inflationnistes ont contribué à un certain ralentissement des premières lectures des indices des directeurs d’achat (PMI) américains. En effet, l’indice PMI S&P Global Flash américain a reculé à 57,5 en mai, contre 59,2 en avril. (Les indices PMI supérieurs à 50 indiquent une expansion de l’activité.) La production manufacturière et les nouvelles commandes ont été solides, mais l’enquête a indiqué que les coûts des intrants et les frais de production ont également augmenté de manière significative. Du côté des services de l’économie, l’indice PMI flash s’est établi à 53,5, contre 55,6 le mois précédent. La croissance des nouvelles ventes a ralenti, tandis que les coûts des intrants ont atteint le niveau le plus élevé jamais enregistré.

PMI manufacturier des États-Unis (données préliminaires – mai) :

Dans le même temps, le département américain du Commerce a annoncé que les commandes de biens d’équipement non liés à la défense, à l’exclusion des avions, ont augmenté de 0,3% séquentiellement en avril, un ralentissement par rapport aux 1,1% enregistrés en mars et une indication possible que les investissements des entreprises pourraient se modérer. Les données d’avril du Census Bureau ont montré que les commandes de biens durables de base, qui excluent le transport, ont également augmenté de 0,3%. Cette impression était en deçà des attentes.

L’indice des prix des dépenses de consommation personnelle de base, qui exclut les produits alimentaires et l’énergie, a augmenté de 0,3 % en avril, conformément aux attentes et a peu varié par rapport aux trois mois précédents. Sur une base annuelle, cette mesure de l’inflation s’est établie à 4,9 %, une modération par rapport à la lecture de 5,2 % de mars. Les dépenses de consommation personnelle ont augmenté à un rythme plus rapide que l’inflation, augmentant de 0,9 % séquentiellement en avril.

Canada :

L’indice composé S&P/TSX du Canada a clôturé en hausse de 1,1 % à 20 749 vendredi, sa sixième séance consécutive dans le vert, alors que les traders ont continué de digérer de nouveaux bénéfices du secteur bancaire tout en se félicitant des solides données sur les dépenses de consommation en provenance des États-Unis.

Le déficit budgétaire du gouvernement canadien s’est réduit à 25,8 milliards de dollars canadiens en mars 2022, comparativement à 31,4 milliards de dollars canadiens au mois correspondant de l’année précédente. Les revenus ont augmenté de 14,2 % sur l’année pour atteindre 39,4 milliards de dollars canadiens, en grande partie en raison de l’augmentation des recettes fiscales et autres revenus. Dans le même temps, les dépenses de programme excluant les pertes actuarielles nettes ont diminué de 1,4 % à 61,4 milliards, reflétant la baisse des transferts du Plan de réponse économique covid-19.

Europe :

Les actions ont augmenté à mesure que la confiance grandissait dans le fait que l’inflation pourrait atteindre un sommet et que les banques centrales signalaient que les hausses de taux d’intérêt étaient susceptibles d’être progressives. Les volumes du marché ont toutefois été faibles en raison des vacances. En monnaie locale, l’indice paneuropéen STOXX Europe 600 a terminé la semaine en hausse de 2,98%. Les principaux indices boursiers ont également affiché des gains. L’indice CAC 40 français a grimpé de 3,67%. L’indice DAX allemand a progressé de 3,44%. L’indice italien FTSE MIB a augmenté de 2,25%. L’indice FTSE 100 du Royaume-Uni a progressé de 2,65%.

L’activité des entreprises de la zone euro dans le secteur privé a mieux résisté que prévu en mai dans un contexte de forte demande de services, en particulier de la part des ménages, selon une enquête auprès des directeurs d’achat. L’indice PMI composite S&P Global Flash Euro zone, un indicateur mensuel des services et des industries manufacturières, a chuté à 54,9 contre 55,8 en mai. L’inflation des coûts des intrants pour les entreprises s’est atténuée pour un deuxième mois.

Les taux des obligations d’État de base de la zone euro ont fluctué mais ont terminé en légère hausse. Les rendements ont d’abord augmenté après que la présidente de la Banque centrale européenne (BCE), Christine Lagarde, a suggéré la possibilité de taux positifs d’ici la fin de l’année. Les rendements ont quelque peu reculé en raison des données PMI de la zone euro plus faibles que prévu. Les rendements des Gilts britanniques ont largement suivi les marchés de base, tandis que les rendements des obligations périphériques de la zone euro ont chuté.

Au Royaume-Uni : L’économiste en chef de la Banque d’Angleterre (BoE), Huw Pill, a déclaré au quotidien The Western Mail qu’il pensait que davantage de hausses de taux d’intérêt seraient nécessaires pour freiner l’inflation au Royaume-Uni, mais qu’un resserrement excessif pourrait entraîner un risque de profonde récession. « Personnellement, je pense qu’il reste encore beaucoup à faire… et nous devons aller non pas nécessairement à une position super restrictive, mais à une position qui enlève une partie de ce soutien », a déclaré Pill.

Une enquête auprès des directeurs d’achat au Royaume-Uni a montré que l’activité des entreprises a frôlé la stagnation en mai. L’indice de production composite PMI flash S&P Global/CIPS s’est établi à 51,8 en mai, son plus bas niveau en 15 mois, en baisse par rapport à 58,2 en avril.

Asie :

Les marchés chinois se sont affaiblis en raison des inquiétudes suscitées par le ralentissement de la croissance, exacerbées par l’approche de tolérance zéro du gouvernement à l’égard du coronavirus. L’indice composite de Shanghai, large et pondéré en fonction de la capitalisation, a reculé de 0,5 % et l’indice de premier ordre CSI 300, qui suit les plus grandes sociétés cotées à Shanghai et Shenzhen, a reculé de 1,9 %. Les données révélant que les bénéfices des entreprises industrielles chinoises ont chuté à leur rythme le plus rapide en deux ans en avril ont également pesé sur le sentiment.

Données économiques : Les bénéfices réalisés par les entreprises industrielles chinoises n’ont augmenté que de 3,5% en glissement annuel pour atteindre 26,58 billions de CNY en janvier-avril 2022, ralentissant fortement par rapport à une hausse de 8,5% en mars, les prix élevés des matières premières et les perturbations de la chaîne d’approvisionnement causées par les confinements liés à la COVID-19 ayant comprimé les marges et perturbé l’activité des usines. Les bénéfices des entreprises industrielles publiques ont augmenté de 13,9 %; tandis que ceux du secteur privé ont diminué de 0,6 %. Parmi les 41 industries étudiées, 19 ont vu leurs bénéfices augmenter tandis que 20 ont diminué. Les bénéfices ont augmenté dans l’industrie des mines et du lavage du charbon (199 %), du pétrole et du gaz naturel (138 %), de la fusion et du laminage des métaux non ferreux (40,3 %), des produits chimiques (14,8 %), des machines et équipements électriques (7,7 %), tandis que ceux de la fonte et du laminage des métaux ferreux (-55,7 %), de l’automobile (-33,4 %), de l’électricité (-33 %), du pétrole, du charbon et des autres combustibles (-29,4 %) et de la fabrication de matériel général (-24 %). Par rapport à avril de l’année dernière, les bénéfices des entreprises ont diminué de 8,5%, le plus haut niveau en 2 ans.

Les taux des obligations d’État chinoises à 10 ans à chuter à 2,75%, contre 2,83% il y a une semaine, dans un contexte d’attentes de soutien à la politique. Le yuan s’est affaibli à 6,71 CNY pour un dollar américain, contre 6,68 CNY une semaine plus tôt. Le yuan pondéré en fonction des échanges est tombé en dessous de 100 pour la première fois en sept mois, reflétant les attentes de nouvelles sorties de capitaux de chine alors que les hausses de taux d’intérêt imminentes de la Fed aux États-Unis ont réduit l’attrait relatif des actifs chinois.

Source : Placements Mackenzie, Barron’s, Reuters, Bloomberg, Yardeni, FactSet, CNBC, tradingeconomics, Moody’s

Suivez-nous sur les médias sociaux

Nous sommes heureux de vous annoncer que nous avons lancé une page Facebook et LinkedIn que nous vous invitons à suivre et à partager dans votre réseau.

Vous retrouverez dessus des publications sur le sujet des finances, des conseils pratiques et des articles que nous jugeons intéressants.

Voici les liens :

Découvrez le CELIAPP, suivez nous sur les médias sociaux et suivi des marchés

Découvrez le CELIAPP

Lors de son dernier budget, le gouvernement fédéral a fait l’annonce du Compte d’Épargne Libre d’Impôt pour l’Achat d’une Première Propriété (CELIAPP) qui est un hybride du CELI et du REER.

Disponible à partir de 2023, le CELIAPP va permettre aux futurs premiers acheteurs d’une propriété de cotiser 8 000$ par année. Comme les cotisations dans un REER, cotiser dans le CELIAPP sera entièrement déductible d’impôts, vous permettant de faire baisser votre revenu imposable.

Au moment du retrait, le CELIAPP fonctionnera comme un CELI, tous les gains faits seront libres d’impôt et contrairement au RAP, vous n’aurez pas besoin de faire de remboursement au fil des ans.

Il y a deux contraintes au CELIAPP, vous pouvez cotiser un maximum de 40 000$ et les cotisations non-utilisées une année ne peuvent pas se cumuler pour les années futures. Notez aussi que vous ne pourrez pas faire un retrait du CELIAPP et un RAP en même temps, cela sera obligatoirement l’un ou l’autre.

Si vous n’utilisez jamais votre CELIAPP, vous aurez la possibilité de le transférer dans votre REER ou FERR pour éviter toute pénalité. Le transfert ne réduira pas vos droits de cotisations futurs et ne sera pas limité par vos droits déjà acquis.

N’hésitez pas à nous contacter si vous avez des questions, il nous fera plaisir d’y répondre.

Suivez-nous sur les médias sociaux

Nous sommes heureux de vous annoncer que nous avons lancé une page Facebook et LinkedIn que nous vous invitons à suivre et à partager dans votre réseau.

Vous retrouverez dessus des publications sur le sujet des finances, des conseils pratiques et des articles que nous jugeons intéressants.

Voici les liens :

- Facebook : https://www.facebook.com/ServicesFinanciersVP

- LinkedIn : https://www.linkedin.com/company/services-financiers-vp

Suivi des marchés

États-Unis :

Les principaux indices ont subi une quatrième semaine consécutive de pertes, les craintes de croissance ayant été aggravées par les résultats décevants d’Amazon, qui a une forte pondération au sein du S&P500. L’indice S&P 500 s’est encore avancé en territoire de correction, en baisse d’environ 14% par rapport à son récent sommet, tandis que le Nasdaq et le Russell 2000 ont poursuivi leurs baisses d’environ 24% par rapport à leurs sommets. Les actions du secteur de l’énergie ont surperformé au sein du S&P 500 après que la Russie a annoncé qu’elle coupait ses exportations de gaz naturel vers la Pologne et la Bulgarie.

Les données économiques de la semaine ont offert des munitions à ceux qui prédisent une « stagflation » ou un assouplissement des pressions sur les prix dans les mois à venir. La plus grande surprise en matière de données a peut-être été l’estimation anticipée du département du Commerce montrant que l’économie s’est contractée à un taux annualisé de 1,4% au premier trimestre, bien en deçà des attentes du consensus d’une expansion d’environ 1,0%. Cependant, la baisse des investissements dans les stocks et un déficit commercial record étaient principalement à blâmer, et la plupart des économistes ont convenu que les dépenses de consommation solides (en hausse de 2,7%) et les investissements des entreprises (en hausse de 7,3%, bien au-dessus des attentes) suggéraient qu’il était trop tôt pour conclure que les données signalaient le début d’une récession, souvent définie comme deux trimestres consécutifs de contraction économique.

L’inflation : L’indicateur préféré de la Réserve fédérale américaine pour suivre l’inflation a enregistré la plus forte hausse sur 12 mois en quatre décennies, alors que l’indice des prix des dépenses de consommation personnelle d’avril a bondi à 6,6%. Cependant, le rapport de vendredi indiquait également que l’inflation pourrait ralentir quelque peu, à l’exclusion des prix généralement volatils des aliments et de l’énergie; sur cette base, les prix ont augmenté de 5,2 %.

Indice des prix des dépenses de consommation personnelle (excluant alimentation et énergie) :

À -11 % depuis le début de l’année, il s’agit de la plus forte baisse sur le marché obligataire américain depuis 1980. À l’époque, le rendement des bons du Trésor à 10 ans était de 12,6 %. Aujourd’hui, il est à 2,9%.

Canada :

Le principal indice boursier du Canada, le S&P/TSX, a clôturé en baisse de 2,0%, en ligne avec Wall Street, principalement en raison des pertes dans les secteurs de l’industrie et de la technologie.

Parmi les actions individuelles, NFI Group a chuté de plus de 15% après que la société a déclaré que les bénéfices et les ventes devraient maintenant être inférieurs en 2022, car les pénuries d’approvisionnement obligent la société à réduire sa production. En outre, le fabricant de pièces automobiles Magna International a perdu 3,5% après avoir abaissé ses prévisions de bénéfice pour l’ensemble de l’année, citant les impacts de la pénurie mondiale de puces semi-conductrices et de la hausse des coûts des matières premières.

Pendant ce temps, les investisseurs ont évalué des données optimistes sur le PIB, les estimations préliminaires du premier trimestre suggérant une expansion de 5,6%, ce qui dépasserait la plupart des prévisions, y compris une projection de croissance de 3% par la Banque du Canada. Pour le mois, l’indice canadien a enregistré une baisse de 5,2 %.

L’économie canadienne a progressé de 0,5 % d’un mois à l’autre en mars 2022, les données préliminaires suggérant également une croissance annualisée pour le premier trimestre d’environ 5,6 % sur une base annualisée, ce qui dépasserait la plupart des prévisions. Il s’agit du dixième mois consécutif de croissance. En février, le PIB a augmenté de 1,1%, la progression la plus rapide depuis mars 2021, au-dessus des prévisions du marché de 0,8%, dans un contexte d’assouplissement des restrictions liées à Omicron. Les industries productrices de services (+0,9 %) et de biens (+1,5 %) ont progressé, 16 des 20 secteurs industriels ayant progressé en février. Les principaux moteurs de la croissance ont été le secteur de l’hébergement et des services de restauration (15,1 %); les arts, le spectacle et les loisirs (8,4 %); l’exploitation minière, l’exploitation en carrière et l’extraction de pétrole et de gaz (3,4 %); le transport et l’entreposage (3,1 %) et la construction (2,7 %).

L’obligation d’État canadienne à 10 ans a atteint 2,83 %, non loin d’un sommet de 2,90 % atteint en 10 ans le 21 avril, suivant la hausse des rendements des bons du Trésor américain, alors que l’on s’attend à une politique monétaire de plus en plus belliciste. La Banque du Canada a relevé son taux directeur de 50 points de base à 1 % lors de sa réunion d’avril, une mesure jamais vue depuis mai 2000 et qui a porté les coûts d’emprunt à leur plus haut niveau depuis le début de la pandémie de coronavirus. Les décideurs ont ajouté que les taux d’intérêt devraient encore augmenter à mesure que l’économie se dirige vers une demande excédentaire et que l’inflation persiste bien au-dessus de la cible. Les prix à la consommation au Canada ont bondi de 6,7 % par rapport à l’année précédente en mars, soit la progression la plus rapide depuis janvier 1991.

Europe :

Les actions en Europe ont reculé en raison des préoccupations concernant le ralentissement de la croissance économique, l’inflation élevée et le resserrement de la politique monétaire. Des rapports trimestriels encourageants sur les bénéfices ont peut-être contribué à modérer ces pertes. En monnaie locale, l’indice paneuropéen STOXX Europe 600 a terminé la semaine en baisse de 0,64%. Les principaux indices du marché ont été mitigés. L’indice DAX allemand a abandonné 0,31%, tandis que l’indice CAC 40 français a reculé de 0,72%. L’indice FTSE MIB italien a peu varié. L’indice FTSE 100 du Royaume-Uni a progressé de 0,30%.

L’économie de la zone euro a progressé de 0,2% séquentiellement au premier trimestre, la flambée des prix des produits de base et les perturbations liées à l’invasion de l’Ukraine par la Russie ayant pesé sur le rythme de la croissance. Cette estimation préliminaire était inférieure aux 0,3% prévus par la Commission européenne juste avant le début de la guerre. Du côté de l’Allemagne, le PIB a augmenté de 0,2% au premier trimestre, tandis que l’économie française a stagné. Le PIB de l’Italie s’est contracté de 0,2%.

Inflation: Le taux d’inflation annuel dans la zone euro a atteint un nouveau record de 7,5% en avril 2022, contre 7,4% en mars, et principalement conformément aux attentes du marché, alors que la guerre en Ukraine et les sanctions contre la Russie ont continué de faire grimper les prix des produits de base, selon des estimations préliminaires. L’inflation est désormais plus de trois fois supérieure à l’objectif de 2 % fixé par la BCE. Les prix ont progressé plus rapidement pour les produits alimentaires, l’alcool et le tabac (6,4 % contre 5,0 % en mars), les biens industriels non énergétiques (3,8 % contre 3,4 %) et les services (3,3 % contre 2,7 %). Dans le même temps, les prix de l’énergie ont ralenti mais sont restés extrêmement élevés (38% contre 44,4%). En excluant l’énergie, l’inflation est également passée de 3,4 % à 4,2 % et hors énergie, aliments, alcool et tabac, passant de 2,9 % à 3,5 %.

Asie :

En Chine, les marchés boursiers ont terminé sur une note mitigée alors que le Politburo du pays s’est engagé à stimuler la relance économique et a appelé au « développement sain » du secteur technologique. L’indice composite de Shanghai a chuté de 1,3%.

L’indice PMI manufacturier général de Caixin en Chine est tombé à son plus bas niveau en 26 mois pour atteindre 46,0 en avril 2022 par rapport à la lecture de mars de 48,1, en dessous des prévisions du marché de 47,0.

Le dernier chiffre en date était également la troisième contraction de l’activité des usines depuis le début de l’année, alors que les épidémies de COVID-19 ont eu un impact négatif sur l’économie. La production et les nouvelles commandes ont diminué au deuxième rythme le plus rapide depuis le début de l’enquête au début de 2004, tandis que les commandes à l’exportation ont diminué au rythme le plus élevé en près de deux ans. Dans le même temps, les entreprises ont considérablement réduit leurs achats; l’emploi a diminué au cours de huit des neuf derniers mois, y compris en avril; tandis que les arriérés de travail ont encore augmenté. Les délais de livraison se sont allongés au deuxième rythme le plus rapide jamais enregistré, en raison des restrictions de déplacement et des pénuries de matières premières. En ce qui concerne les prix, le coût des intrants a encore augmenté, mais le taux d’inflation s’est ralenti; tandis que les prix de vente ont augmenté modestement, grâce aux efforts visant à rester compétitifs et à attirer de nouvelles entreprises. Enfin, le sentiment a été modéré, craignant que les mesures de contrôle ne durent trop longtemps.

Les obligations d’État chinoises se sont raffermies dans l’espoir d’un assouplissement des liquidités. Le taux obligataire des obligations d’État à 10 ans a reculé à 2,854% contre 2,88% il y a une semaine.

Le yuan a chuté d’environ 4,2% par rapport au dollar en avril, sa plus forte baisse mensuelle jamais enregistrée, les investisseurs étrangers ayant vendu des actifs chinois au profit d’obligations américaines à rendement plus élevé, selon le Financial Times. La banque centrale chinoise, qui cherche à dissuader les gros paris sur la devise, permet au yuan de bouger de 2% dans les deux sens d’une bande de négociation quotidienne à mi-chemin qu’elle fixe chaque matin. La banque centrale a fixé le point médian de la bande à un niveau plus faible que prévu par les marchés la semaine dernière

Les inquiétudes concernant le coût élevé de la politique de tolérance zéro de la Chine à l’égard du coronavirus se sont poursuivies alors que le gouvernement intensifiait les mesures de confinement et déployait des tests de masse à Beijing et à Hangzhou. Le confinement d’un mois à Shanghai a continué de se répercuter alors que de nombreux résidents étrangers ont fui et que les usines ont eu du mal à rouvrir, bien que les autorités aient commencé à permettre aux gens de quitter leurs maisons dans un nombre croissant de zones résidentielles. Plusieurs fabricants ayant des activités en Chine, dont GE, le fabricant de puces sud-coréen SK Hynix et le constructeur automobile Mercedes Benz, ont mis en garde contre les perturbations de la chaîne d’approvisionnement et les perspectives commerciales incertaines en raison des restrictions.

Source : Placements Mackenzie

Invitations à une présentation sur la volatilité boursière, un concours pour maximisez votre CELI et suivi des marchés

Invitations à une présentation sur la volatilité boursière : composer avec le contexte mondial

La compagnie de fond IA Clarington offre une webémission en français sur la volatilité boursière avec les gestionnaires de portefeuille Sébastien Mc Mahon et Marc Gagnon d’iA Gestion de placements. Sébastien et Marc livreront leur analyse de la volatilité actuelle sur les marchés et expliqueront comment ils comptent gérer les risques et saisir les opportunités au cours des semaines et mois à venir. Vous aurez l’opportunité de poser des questions grâce au clavardage en direct.

La webémission aura lieu le mardi 5 avril de 18h30 à 19h. Vous pouvez ajouter la réunion à votre calendrier électronique en cliquant ici.

Un concours pour maximisez votre CELI par Fidelity

Fidelity croit aux bienfaits des conseils financiers et à l’influence positive que nous pouvons avoir sur le patrimoine de vos clients.

Songez aux CELI pour accroître votre épargne

Les investisseurs qui participent courent la chance de gagner 5 000 $ à investir dans leur CELI en vue de le maximiser.

Nous vous invitons à cliquer sur le lien du concours pour vous inscrire : fidelity.ca/concoursCELI

Les participants au concours recevront un exemplaire gratuit du Guide de l’investisseur sur les FNB simplifiés de Fidelity, qui explique comment travailler avec nous pour en apprendre davantage sur cette solution simple à guichet unique.

Le concours débute le 21 mars 2022 et prend fin le 23 mai 2022.

Suivi des marchés

États-Unis

Les principaux indices ont terminé en ordre dispersé sur la semaine, l’indice S&P 500 clôturant son meilleur mois depuis décembre, mais son pire trimestre depuis le début de 2020. Les actions sensibles aux variations cycliques ont sous-performé alors que les investisseurs s’attendent à un ralentissement de la croissance économique, les secteurs des services financiers et de l’industrie du S&P 500 étant parmi les perdants. Les attentes plus élevées en matière de taux d’intérêt ont eu un impact négatif sur le secteur des technologies de l’information, tandis que les secteurs généralement défensifs des biens de consommation de base et des services publics ont surperformé.

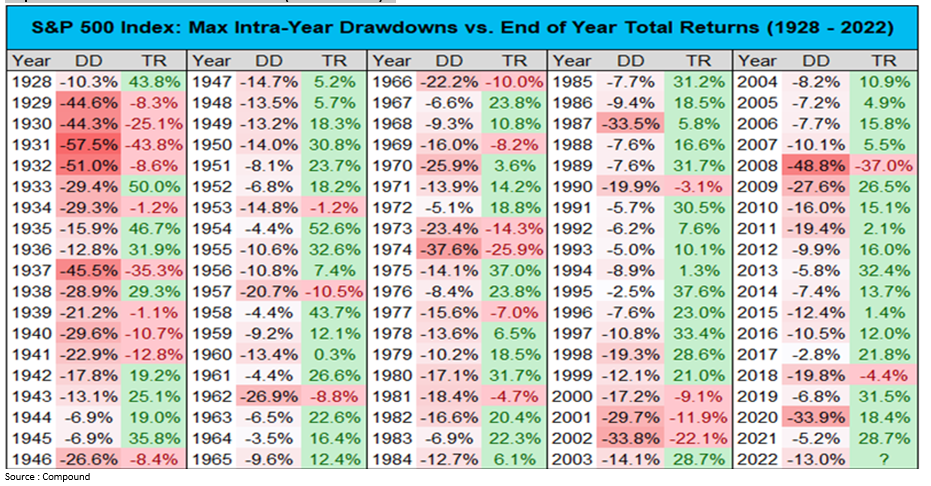

Le S&P 500 a enregistré un rendement impressionnant de 10 % par an depuis 1928, mais pas en ligne droite vers le haut, loin de là. Pour obtenir ce rendement de 10 %, un investisseur aurait dû subir un prélèvement intra-annuel médian de 13 % (voir ci-dessous).

Pour la première fois depuis 2019, la courbe des taux s’est inversée, le taux de l’obligation du Trésor américain à 2 ans ayant dépassé le rendement de l’obligation à 10 ans. Une telle inversion est un indicateur des préoccupations concernant les hausses de taux d’intérêt à court terme ainsi que la possibilité qu’une récession se profile à l’horizon.

Les données économiques : La semaine a apporté plusieurs rapports économiques étroitement surveillés, dont la plupart étaient conformes aux attentes. Parmi ceux-ci, le rapport de mars sur la masse salariale non agricole a démontré des gains d’emplois ont été quelque peu en dessous des attentes (431 000 contre 490 000 attendus), mais le taux de chômage a chuté un peu plus que prévu, à 3,6%.

D’autre part, la croissance mensuelle de la rémunération horaire moyenne a répondu aux attentes, à 0,4 %, tout comme la hausse mensuelle du revenu des consommateurs, à 0,5 %. Les dépenses personnelles, rapportées jeudi, n’ont augmenté que de 0,2%, soit moins que prévu et reflétant une possible réticence croissante à payer des prix plus élevés. Les offres d’emploi de février ont peu varié et se sont approchées de sommets records.

Taux de chômage américain (période de 25 ans) :

Sentiment des consommateurs : Au cours des 70 dernières années, la seule fois où le sentiment des consommateurs américains était aussi bas sans que les États-Unis soient en récession, c’était une brève période pendant le marché baissier de 2011 (août-septembre 2011). 32% des répondants à l’enquête de l’Université du Michigan ont déclaré qu’ils s’attendaient à ce que leur situation financière se détériore au cours de l’année à venir, le niveau le plus élevé jamais enregistré (l’enquête a commencé au milieu des années 1940).

Sentiment des consommateurs américains – Université du Michigan :

Inflation: Une mesure suivie par la Réserve fédérale américaine pour établir la politique monétaire a atteint son plus haut niveau annuel depuis 1983. Le gouvernement a annoncé jeudi que l’indice des prix des dépenses de consommation personnelle avait augmenté à 5,4%, hors prix des aliments et de l’énergie. En tenant compte de ces catégories généralement volatiles, l’inflation PCE était de 6,4%.

La trajectoire la plus possible des taux d’intérêt dans un an, sur la base des contrats à terme est très agressive. Trois hausses de 50 points de base lors des trois prochaines réunions, puis cinq hausses de 25 points de base jusqu’en 2023. À ce rythme, le taux directeur américain atteindra 2,75% d’ici 12 mois. La dernière fois que la Fed a relevé ses taux de 0%, elle n’avait pas pu atteindre un niveau supérieur à 2,25% (mais le cadre d’inflation n’était pas du tout le même) et il a fallu quatre ans pour arriver à ce niveau (et non un an). La hausse initiée en 2004 est le modèle le plus similaire à la situation actuelle (bien que chaque situation est différente). La Fed a relevé ses taux de 1,00% à 5,25% en deux ans à cette époque; vous connaissez la suite…

Trajectoire la plus probable des taux d’intérêt américains jusqu’en mars 2023 sur la base des prix des contrats à terme :

Pétrole : Le prix du baril de pétrole brut américain est passé sous le niveau de 100 $ vendredi, marquant une baisse hebdomadaire de plus de 11%. L’un des facteurs de la chute du pétrole par rapport à un récent sommet d’environ 130 dollars a été l’annonce jeudi par le président Biden que les États-Unis libéreraient jusqu’à 180 millions de barils de pétrole d’une réserve stratégique au cours des six prochains mois.

Prix du WTI au 3 avril 2022 :

Canada

L’indice composé S&P/TSX a terminé en hausse de 0,29 % pour clôturer la semaine à 21 952,95, faisant suite à un solide rapport sur l’emploi aux États-Unis et à la poursuite des pourparlers de paix entre la Russie et l’Ukraine. De plus, le sentiment intérieur s’est raffermi alors que l’indice PMI manufacturier du Canada a atteint un sommet de 58,9 en 11 ans et demi en mars. Les gains ont été principalement attribuables aux actions du secteur de l’énergie et des mines, en raison de la flambée des prix des produits de base, Peyto Exploration (+6,8 %), Ero Copper (+6,4 %), Sandstorm (+5,3 %) et Oceana Gold (+5,1 %) étant en tête des gains. En revanche, l’industrie, les soins de santé et les biens de consommation de base ont pesé sur les marchés. Au cours de la semaine, la Bourse de Toronto a reculé de 0,24.

Le taux des obligations d’État canadiennes à 10 ans a grimpé à 2,432 %, se rapprochant à nouveau d’un sommet de plus de 3 ans de 2,54 % atteint en mars, alors que les attentes d’un resserrement plus agressif de la politique monétaire augmentent. Aux États-Unis, un rapport solide sur l’emploi et des anticipations d’inflation à la hausse ont renforcé les arguments en faveur d’une hausse des taux de 50 points de base de la Fed en mai. Pendant ce temps, la Banque du Canada devrait relever les taux d’intérêt de 50 points de base au cours de la réunion du 13 avril et de 200 à 220 points de base supplémentaires cette année.

L’économie canadienne a progressé de 0,2 % d’un mois à l’autre en janvier 2022, le huitième mois consécutif de croissance, comparativement à une hausse révisée à la hausse de 0,1 % en décembre et conforme aux attentes du marché. Les industries productrices de biens ont progressé de 0,8 %, principalement par la construction (2,8 %) et la production de services publics (4 %), les températures inférieures aux saisons dans l’Ouest canadien ayant augmenté la demande d’électricité et de gaz naturel à des fins de chauffage. Dans le même temps, les effets économiques de la propagation de la variante Omicron ont conduit les industries productrices de services à stagner en janvier, la forte croissance du commerce de gros (3,1%) et du commerce de détail (2,5%) ayant compensé la forte contraction des transports et du logement (-3%). Selon les données préliminaires, le PIB canadien pour février a probablement augmenté de 0,8 %

Europe

En Europe, les actions en Europe ont gagné du terrain au cours d’une semaine de négociation agitée, surmontant les inquiétudes concernant les perspectives macroéconomiques dans un contexte de forte inflation et d’invasion russe en cours de l’Ukraine. En monnaie locale, l’indice paneuropéen STOXX Europe 600 a progressé de 1,06%. L’indice DAX allemand a grimpé de 0,98%, l’indice CAC 40 français de 1,99% et l’indice FTSE MIB italien de 2,46%. L’indice FTSE 100 du Royaume-Uni a gagné 0,73%.

Les taux obligataires : Des données d’inflation plus élevées que prévu ont stimulé les attentes de nouvelles hausses des taux d’intérêt et ont fait grimper les taux obligataires. Cette décision s’est inversée alors que l’optimisme concernant les pourparlers de paix russo-ukrainiens s’est estompé et que l’économiste en chef de la Banque centrale européenne (BCE), Philip Lane, a déclaré que la BCE devrait être prête à réviser sa politique si les conditions macroéconomiques se détériorent de manière significative. Les taux des obligations d’État périphériques de la zone euro ont largement suivi les marchés de base. Les taux des gilts britanniques ont baissé en ligne avec les bons du Trésor américain, qui ont baissé en raison des tensions géopolitiques et des craintes d’une récession.

Inflation : Les estimations préliminaires ont montré que le taux d’inflation annuel de la zone euro a grimpé à un niveau record de 7,5% en mars, contre 5,9% en février. Cette hausse est principalement attribuable à la hausse des prix de l’énergie. Le taux de chômage est tombé à un creux record de 6,8% en février, alors que l’économie continuait de se remettre de la levée des confinements liés au coronavirus.

L’indicateur de confiance des consommateurs dans la zone euro a été confirmé à -18,7 en mars 2022, le niveau le plus bas depuis mai 2020 tiré vers le bas par la guerre en Ukraine. La baisse du moral reflète principalement l’effondrement des attentes des ménages quant à la situation économique générale de leur pays, mais aussi dans leurs évaluations de leur propre situation financière future, qui est tombée à un niveau historiquement bas. Les intentions des consommateurs de faire des achats importants et leur évaluation de leur situation financière passée se sont atténuées à leur plus bas niveau en 13 et 11 mois respectivement.

Au Royaume-Uni : L’économie britannique a connu une croissance plus rapide qu’anticipée lors du dernier trimestre de 2021; le taux d’expansion ayant été révisé à la hausse à 1,3% par rapport à l’estimation précédente de 1%. Cependant, l’augmentation est principalement due à l’activité liée au coronavirus dans le secteur de la santé. De plus, une enquête de l’Institut des administrateurs a montré que le climat des affaires s’est effondré en mars en raison de la détérioration des conditions économiques.

Asie

En Chine, le Shanghai Composite a augmenté de 0,94% pour clôturer à 3 283 tandis que le Shenzhen Component a bondi de 0,91% à 12 228 vendredi, effaçant les pertes de la séance précédente, sur les attentes de plus de relance économique après que les données ont montré que l’activité manufacturière de la Chine s’est effondrée à son plus bas niveau en deux ans.

L’indice PMI manufacturier général de Caixin chine est tombé à 48,1 en mars 2022, son plus bas niveau en 25 mois, contre 50,4 en février, manquant le consensus du marché de 50. La dernière impression a également été la seconde contraction de l’activité des usines depuis le début de l’année, dans un contexte de mesures visant à contenir les épidémies de COVID-19. La production et les nouvelles commandes ont diminué le plus depuis février 2020 et les ventes à l’exportation ont chuté au rythme le plus rapide en 22 mois. Pendant ce temps, les délais de livraison se sont allongés le plus depuis octobre dernier, dans un contexte de détérioration du transport mondial.

Par ailleurs, en ce qui concerne les prix, l’inflation des coûts des intrants et des extrants s’est accélérée pour atteindre un sommet de cinq mois. Enfin, la confiance était à son plus bas niveau en trois mois. «Divers facteurs résonnent, aggravant la pression à la baisse sur l’économie chinoise et soulignant le risque de stagflation », a déclaré le Dr Wang Zhe, économiste principal chez Caixin Insight Group.

Source : Placements Mackenzie

Suivi des marchés et suivi de la COVID-19

Suivi des marchés

Pour une analyse détaillé de la situation en Ukraine et des historiques des conflits armées, nous vous invitons à lire notre article sur la situation en Ukraine.

États-Unis

Alors que la guerre éclatait entre la Russie et l’Ukraine, la semaine s’est terminée en territoire positif pour le S&P 500 et le NASDAQ; le Dow Jones étant essentiellement stable. Les actions ont fait un énorme revirement, chutant fortement jeudi matin alors que la Russie commençait son invasion, puis se redressant plus tard dans la journée et vendredi alors que les pays imposaient des sanctions économiques de plus en plus sévères contre la Russie.

Une journée de baisse pour les actions américaines mercredi a fait passer le ratio cours/bénéfice à terme du S&P500 à 18,5, en dessous de sa moyenne sur cinq ans pour la première fois depuis avril 2020, selon FactSet. Il est important de noter que le 3 janvier dernier, le S&P500 a clôturé à une valeur record de 4796,56 points et son ratio cours/bénéfice pour les 12 prochains mois était de 21,4. Du 3 janvier au 23 février (mercredi dernier), le cours du S&P500 a baissé de 11,9%, tandis que l’estimation du BPA anticipé pour les 12 prochains mois a augmenté de 2,3%. Ainsi, le principal facteur de la baisse du ratio P/E (ratio cours/bénéfice) peut être attribué à la baisse du « P » (le cours) depuis le 3 janvier.

En date de vendredi le 25 février, le ratio cours/bénéfice à terme du S&P500 était de 19,2.

Inflation : Une mesure de l’inflation que la Réserve fédérale américaine utilise pour aider à établir la politique monétaire a grimpé au taux mensuel le plus élevé depuis 1983. Le gouvernement a déclaré vendredi que l’indice des prix des dépenses de consommation personnelle de base avait augmenté à un taux annuel de 5,2% en janvier. Le même rapport a montré que les dépenses de consommation ont augmenté de 2,1%.

Pétrole : Le prix du pétrole brut américain a brièvement dépassé 100 $ le baril jeudi matin dernier, la première fois que ce seuil est atteint depuis 2014. Le pic est survenu dans les heures qui ont suivi le déclenchement de la guerre russo-ukrainienne, et le prix a reculé plus tard dans la journée avant de terminer la semaine, peu changé dans l’ensemble.

Canada

L’indice composé S&P/TSX de la Bourse de Toronto a progressé de 1,7 % pour s’établir à plus de 21 100 vendredi, son plus haut niveau en près de quatre semaines grâce aux bénéfices positifs de la Banque Canadienne Impériale de Commerce et de la Banque Nationale du Canada. Les prêteurs se sont joints à la Banque Royale du Canada pour afficher des surprises positives en matière de bénéfices. En outre, les investisseurs ont réagi positivement à la nouvelle de sanctions occidentales coordonnées contre la Russie qui visaient ses banques en les bloquant du réseau mondial Swift et ont laissé son secteur de l’énergie largement intact. Sur le front des données économiques, les chiffres préliminaires ont montré que les ventes en gros ont augmenté de 3,9% par rapport au mois précédent en janvier.

Pour la semaine, l’indice S&P/TSX a progressé de 0,5 %.

D’autre part, le budget du gouvernement canadien est passé d’un excédent de 3,58 milliards de dollars canadiens en décembre 2021, contre un déficit de 16,15 milliards de dollars canadiens au même mois de l’année précédente. Il s’agissait du premier surplus depuis le début de la pandémie en mars 2020. Les revenus ont bondi de 32,4 % en glissement annuel pour atteindre 39,15 milliards de dollars canadiens, tandis que les dépenses de programme excluant les pertes actuarielles nettes ont plongé de 23,6 % à 32,49 milliards de dollars canadiens, ce qui a plus que compensé une augmentation de 17,4 % des charges de dette publique à 2,22 milliards de dollars canadiens.

Les ventes du secteur manufacturier au Canada ont progressé de 3,9 % par rapport au mois précédent en janvier 2022, ce qui indique la plus forte augmentation depuis juillet 2020 et une accélération par rapport à une augmentation de 0,6 % le mois précédent. L’augmentation a été soutenue par la croissance des ventes de machines, d’équipements et de fournitures (8,1 %), de matériaux et de fournitures de construction (13,6 %), d’articles personnels et ménagers (10 %) et de produits agricoles (6,3 %), selon des estimations préliminaires.

Europe

En Europe, les actions en Europe ont chuté alors que l’invasion de l’Ukraine par la Russie alimentait les craintes d’une inflation plus élevée et d’un ralentissement économique. En monnaie locale, l’indice paneuropéen STOXX Europe 600 a terminé en baisse de 1,58 %. L’indice DAX allemand, l’un des plus exposés à la Russie, a reculé de 3,16%. L’indice CAC 40 français a cédé 2,56%, tandis que l’indice italien FTSE MIB a perdu 2,77%. L’indice FTSE 100 du Royaume-Uni a reculé de 0,32%.

L’Union européenne (UE) et le Royaume-Uni ont commencé à imposer des sanctions à la Russie dans le cadre d’une réponse occidentale coordonnée à l’invasion de l’Ukraine. Ces mesures comprenaient des contrôles à l’exportation de certaines technologies et des sanctions financières contre les parlementaires, le ministre de la Défense, les particuliers fortunés et les banques. Le Royaume-Uni a également déclaré qu’il empêcherait les entreprises russes de lever des capitaux en Grande-Bretagne et a interdit la compagnie aérienne russe Aeroflot. L’Allemagne a suspendu l’approbation du gazoduc Nord Stream 2 de Gazprom, qui transporterait du gaz naturel de Russie. Cependant, bien des pays demeurent très dépendants aux exportations provenant de la Russie.

Activités économiques : l’activité économique des entreprises de la zone euro s’est accélérée en février, l’assouplissement des restrictions liées au coronavirus ayant stimulé le secteur des services, selon une enquête d’IHS Markit. Une première estimation a montré que l’indice PMI composite a atteint un plus haut de cinq mois de 55,8, une amélioration par rapport à la lecture de 53,3 enregistrée en janvier. L’augmentation de la demande et la diminution des goulets d’étranglement de l’offre ont également stimulé l’activité manufacturière. Les prix moyens facturés ont grimpé à un rythme record en raison d’une hausse des salaires et des coûts de l’énergie.

Les prix de l’énergie dans la zone euro ont grimpé en flèche au cours de la dernière année :

Au Royaume-Uni : L’activité des entreprises britanniques a rebondi en février après les perturbations causées par la variante omicron du coronavirus au début de l’année, selon les données PMI initiales. L’indice composite de la production au Royaume-Uni a atteint un sommet de huit mois de 60,2, contre 54,2 en janvier. L’activité des services et de l’industrie manufacturière s’est fortement accélérée.

Asie

En Chine, les marchés chinois ont enregistré une perte hebdomadaire alors que le conflit ukrainien a déprimé le sentiment de risque. L’indice composite de Shanghai a chuté de 1,1% et l’indice CSI 300 a perdu 1,6%. Le rendement de l’obligation d’État chinoise à 10 ans est tombé à 2,806% contre 2,814% la semaine précédente.

La Banque populaire de Chine (PBOC) a effectué la plus forte injection hebdomadaire de liquidités en plus de deux ans cette semaine pour maintenir des conditions de liquidité stables vers la fin du mois. La PBOC a injecté un total de 300 milliards de CNY et a maintenu le taux inchangé à 2,1%. Pour la semaine, la PBOC a injecté 760 milliards de CNY sur une base nette – la plus grande offre hebdomadaire en espèces depuis janvier 2020.

Du côté du secteur immobilier, les prix des maisons ont augmenté de 2,3% en janvier par rapport à l’année précédente, le rythme de croissance le plus lent d’une année à l’autre depuis décembre 2015. La Chine semble s’orienter vers un assouplissement progressif du côté du logement, certaines villes réduisant les acomptes pour les premiers acheteurs et les banques d’État réduisant les taux hypothécaires.

Source : Placements Mackenzie

Suivi de la COVID-19

Avec la levée progressive des restrictions sanitaires dû à la COVID-19 et la fin du télétravail obligatoire, nous sommes heureux de vous annoncer que nous allons recommencer les rencontres en présentiel si vous le souhaitez.

Vu l’efficacité des rencontres virtuelles et l’autorisation devenu permanente de l’Autorité des marchés financiers, nous allons continuer avec un modèle hybride. Lors des prises de rendez-vous, nous vous laisserons donc le choix entre une rencontre virtuelle et une rencontre en présentiel, selon votre préférence.

Nous vous rappelons que vous pouvez accéder en tout temps à nos disponibilités et réserver une rencontre via notre page Calendly : https://calendly.com/vpelle.

Le point sur la situation en Ukraine

Avec l’invasion de la Russie en Ukraine, nous avons cru pertinent de vous partager un bref commentaire sur la volatilité historique lors des périodes de conflits. L’histoire montre que certains conflits ont été plus difficiles que d’autres pour les marchés, mais dans l’ensemble, les marchés donnent un rendement positif dans 75% des cas l’année qui suit le début du conflit.

L’achat de placements durant le conflit représente historiquement une belle opportunité à court terme de profiter du creux des marchés :

La Russie conserve un levier important contre l’Occident

Quelle que soit l’issue, nous pensons qu’il est important de se rappeler que la Russie dispose actuellement d’un levier important contre l’Occident et joue un rôle essentiel dans la chaîne d’approvisionnement mondiale au-delà du pétrole et du gaz. L’État russe détient une participation importante dans VSMPO- AVISMA, une entreprise russe qui représente plus de 30 % de la production mondiale de titane. Cette société produit environ 65 % de la consommation de titane d’Airbus, 35 % de celle de Boeing et la totalité de celle de la société brésilienne Embraer.

L’influence de la Russie ne se limite pas aux produits de base produits à l’intérieur de ses frontières. Moscou conserve une énorme influence dans d’autres États post-soviétiques, dont la Biélorussie et le Kazakhstan. La Biélorussie n’est pas seulement un important producteur de potasse et d’autres denrées, mais il abrite également le siège de BelAz, un fabricant, de l’époque soviétique, des plus gros camions lourds du monde qui sont utilisés dans les mines du monde entier. Le Kazakhstan est un acteur central sur de nombreux marchés de matières premières et possède les plus grandes réserves de zinc, de tungstène et de barytine au monde. Le Kazakhstan représente, également, près d’un quart de la production mondiale d’uranium et possède les deuxièmes plus grandes réserves au monde.

Nous pensons que les marchés sous-estiment peut-être le rôle de la Russie dans ces chaînes d’approvisionnement mondiales. Nous suivrons de près l’évolution de la situation dans ce domaine. Si vous souhaitez approfondir ce sujet, vous pouvez consulter l’article (anglais) d’Hassan Malik, Analyste senior en matière de souveraineté, « Consider the Less Obvious Dependencies on Russia ».

Une invasion partielle ou totale?

Une invasion partielle

Dans ce scénario, nous pensons que les États-Unis appliqueront probablement certaines sanctions à la Russie. La réponse européenne potentielle est moins claire car de nombreux pays européens ont des intérêts économiques en Russie et souhaitent des relations constructives avec le pays.

Nous pensons que les marchés auront une forte réaction de prise de risque, puis se normaliseraient rapidement une fois qu’il sera clair qu’une invasion complète n’est pas en cours. Nous nous attendons à une reprise de courte durée des obligations du Trésor américain et du dollar américain. Selon nous, l’euro pourrait être légèrement touché par le sentiment de risque, mais les fondamentaux de la monnaie devraient le soutenir à plus long terme. Les prix de l’énergie devraient s’envoler, avec une hausse supplémentaire si l’énergie est incluse dans les sanctions. Dans ce scénario, nous pensons que la Réserve Fédérale et la Banque Centrale Européenne maintiendraient le cap, en supprimant prudemment l’accommodation financière.

Une invasion totale

Si la Russie lance une invasion complète de l’Ukraine, nous nous attendons à des sanctions plus sévères de la part des États-Unis et de l’OTAN. Aux États-Unis, nous pensons que le Congrès s’écarterait probablement du budget « Build Back Better » en faveur d’un accord bipartisan qui augmenterait les dépenses militaires et de cybersécurité, y compris une éventuelle hausse des impôts.

Nous pensons que les marchés auront une forte réaction de repli sur le risque, avec une fuite vers des actifs perçus comme des « valeurs sûres », tels que les obligations du Trésor américain et le dollar américain. L’euro sera probablement touché temporairement. Selon nous, une invasion complète déclencherait une forte hausse des prix de l’énergie. Nous voyons également un impact possible sur les prix de l’aluminium, du titane et de l’uranium si la Russie utilise ces matières premières comme levier contre l’Occident.

Dans ce scénario, nous pensons que la Fed pourrait retarder temporairement sa première hausse de taux. La BCE pourrait intensifier ses achats d’obligations en cas d’impact sur les spreads de crédit, mais toute action serait, selon nous, le résultat du comportement du marché plutôt que d’une détérioration fondamentale.

Nous sommes là pour vous

Si vous avez des questions supplémentaires ou des inquiétudes, n’hésitez pas à nous contacter. Nous sommes là pour vous répondre à vos questions et vos inquiétudes.

Stratégies pour vos cotisations REER et suivi des marchés

Stratégies pour vos REER

En cette période de cotisation REER, nous trouvions intéressant de vous partager quelques stratégies pour optimiser vos cotisations REER et faire travailler deux fois votre argent.

REER ou CELI?

La question revient régulièrement entre savoir si vous devez cotiser à votre REER ou à votre CELI. L’avantage du REER est d’avoir un retour d’impôt plus haut aujourd’hui que le montant d’impôt que vous devrez payer une fois à la retraite.

Vu les tables d’impôts, si votre niveau d’imposition le plus haut est de 27.53%, soit un revenu brut de 44 000$ ou moins, nous vous conseillons de cotiser à votre CELI.

Entre 44 000$ et 50 000$, selon votre situation familiale, le REER peut être intéressant pour faire diminuer votre revenu familial et augmenter vos subventions pour les enfants. Si vous n’avez pas d’enfant, nous continuons à privilégier le CELI.

Pour un revenu brut de 50 000$ et plus, nous conseillons le REER car le retour d’impôts de 37.12% est très intéressant et une fois à la retraite, vous devriez avoir un taux d’imposition inférieur, rendant le REER très rentable. Si vous êtes un fonctionnaire et que vous bénéficierez d’un fond de pension, cela peut amener une réflexion différente et nous faire prioriser le CELI.

Vous pouvez valider votre niveau d’imposition sur le PlaniGuide de Raymond Chabot Grant Thornton.

Faire travailler deux fois son argent avec le REER

Pour illustrer nos propos pour faire travailler deux fois votre argent, nous prendrons les données suivantes :

- Revenu annuel de 55 000$

- Cotisation REER de 5 500$ par an

- Retour d’impôt de 2 041$

Retour d’impôt investi dans le CELI

La première technique consiste à cotiser son retour d’impôt dans son CELI pour être capable d’avoir de l’argent libre d’impôt à la retraite ou en cas d’imprévu dans la vie de tous les jours.

Si vous commencez cette stratégie à l’âge de 25 ans et que vous avez un rendement moyen de 4%, vous aurez à 65 ans la somme de 201 704$ dans votre CELI et la somme de 533 508$ dans votre REER.

Retour d’impôt investi dans le REEE

La deuxième technique, si vous avez des enfants, consiste à cotiser son retour d’impôt dans le Régime Épargne Étude Enregistré (REEE) pour assurer le financement des études de vos enfants.

Si vous commencez cette stratégie dès la naissance de votre enfant jusqu’à ses 17 ans, vous aurez accumulé dans le REEE la somme de 64 756$ en ayant investi seulement 34 697$.

Au Canada, le coût moyen de 5 années d’études post-secondaires est de 54 347$. Vous serez donc en mesure de couvrir les frais d’études de votre enfant en ayant exploité votre retour d’impôt.

Suivi des marchés

États-Unis

Les résultats globaux légèrement positifs que les principaux indices boursiers américains ont affichés ont masqué ce qui était une semaine très volatile, une semaine qui a alimenté davantage d’anxiété dû aux baisses du marché au cours des trois semaines précédentes. Le S&P500 a finalement enregistré un gain de 77 points de base tandis que le Nasdaq a tout juste terminé la semaine en territoire positif (+0,01%).

Résultats trimestriels : Selon FactSet en date de vendredi, les bénéfices du quatrième trimestre des entreprises du S&P500 étaient en hausse de 24% sur la base des entreprises qui ont publié leurs résultats.

PIB : L’économie américaine a repris de l’élan au cours des trois derniers mois de 2021, progressant à un taux annuel de 6,9%. Dans l’ensemble, la croissance du PIB en 2021 a été de 5,7% sur une base ajustée de l’inflation – la croissance la plus rapide depuis 1984 – alors que le pays a rapidement rebondi après la récession induite par la pandémie en 2020.

La politique monétaire : La Fed s’est réunie au cours de la semaine et a maintenu le taux directeur américain. Lors de sa conférence de presse post-réunion mercredi, le président de la Fed, Jerome Powell, a laissé ouverte la possibilité que les décideurs politiques augmentent les taux en 2022 plus que les hausses de trois quarts de point qu’ils avaient indiqué après leur réunion de décembre. Selon les données de CME Group, les marchés à terme à la fin de la semaine évaluaient un potentiel important d’au moins 125 points de base (1,25%) de hausses de taux en 2022.

Canada

Au Canada, l’indice composé S&P/TSX, a clôturé en hausse de 0,58 % vendredi, se remettant de pertes antérieures, suivant la hausse des actions américaines et soutenu par des gains dans les secteurs des technologies de l’information, des soins de santé et des technologies propres.

L’indice composé S&P/TSX demeure fortement corrélé au prix du pétrole. Comme le secteur de l’énergie représente environ 12% de l’indice de référence, l’évolution du prix du pétrole influence le rendement de l’indice. Les fortes hausses du prix du pétrole ont toujours entraîné de solides rendements pour le TSX.

Europe

En Europe, les actions ont chuté pour une quatrième semaine consécutive, prolongeant les baisses en raison des inquiétudes croissantes concernant les hausses de taux d’intérêt et l’escalade des tensions entre la Russie et l’Occident.

En monnaie locale, l’indice paneuropéen STOXX Europe 600 a terminé la semaine en baisse de 1,87%. Les principaux indices en Allemagne et en Italie ont subi des replis similaires, tandis que l’indice CAC 40 français a reculé de 1,45%. L’indice FTSE 100 du Royaume-Uni a reculé de 0,37%.

Du côté économique, les données préliminaires de l’indice des directeurs d’achat (PMI) de la zone euro d’IHS Markit se sont établies à 52,4 soit le niveau le plus bas en 11 mois. Une grande partie de cette faiblesse provient du secteur des services, qui semble être sous la pression des restrictions liées à la Covid-19. L’indice PMI manufacturier, en revanche, a atteint un sommet en cinq mois à mesure que les goulots d’étranglement de l’offre se sont atténués. Les prix moyens facturés pour les biens et services ont augmenté au rythme le plus rapide depuis le début de l’enquête en 2002.

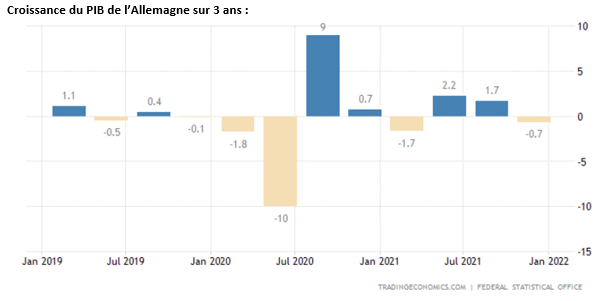

En Allemagne, le PIB s’est contracté de 0,7% au quatrième trimestre, les goulots d’étranglement de l’offre limitant la fabrication et les dépenses de consommation ayant chutées. En revanche, les données officielles ont montré que l’économie française a progressé de 0,7% au cours des trois derniers mois de 2021, ce qui est supérieur aux attentes.

Finalement, en Espagne, l’économie a progressé de 2,0% au cours de la même période, dépassant également l’estimation consensuelle. Les économies ont rebondi en 2021 après de fortes contractions dues à la Covid-19.

Asie

En Chine, les actions chinoises se sont effondrées avant les vacances du Nouvel An lunaire d’une semaine. Pour la semaine, l’indice composite de Shanghai a perdu 4,6% et l’indice CSI 300 a enregistré une perte de 4,5%, les investisseurs escomptant jusqu’à cinq hausses de taux aux États-Unis cette année, des augmentations qui pourraient avoir un impact sur les plans d’emprunt offshore de nombreuses entreprises chinoises. Du côté du CSI 300, l’indice est maintenant dans un marché baissier, ayant chuté de plus de 20% par rapport à son sommet de février 2021.

Dans l’actualité du secteur immobilier chinois, le promoteur Evergrande a déclaré qu’il présenterait une proposition de restructuration préliminaire dans les six prochains mois. Cependant, les créanciers ont été déçus par le manque de détails lors de l’appel en compagnie des détenteurs d’obligations. De plus selon le Financial Times, le processus de restructuration d’Evergrande a connu un revers la semaine dernière après qu’Oaktree Capital, un gestionnaire d’investissements alternatifs basé à Los Angeles, a saisi l’un des principaux développements résidentiels du promoteur près de Shanghai.

Source : Placements Mackenzie

Retour sur les marchés 2021, nouvelles limites pour 2022 et suivi COVID-19

Retour sur les marchés 2021

L’année 2021 aura été la suite directe de l’année 2020 et de la reprise après le crash de mars 2020 causé la COVID-19. Alors que la fin d’année 2020 laissait place à une vague d’espoir avec l’annonce des vaccins et leur disponibilité, la réalité a été plus contrastée avec les différentes vagues que nous avons subies et que nous continuons à subir.

Les marchés boursiers ont pour leur part décidé de regarder de l’avant, bien aidé par les plans de relances économiques à travers le monde pour nous donner une troisième année consécutive des fortes hausses. Les différents variants de la COVID-19 ont bien entrainé quelques baisses de marchés mais rien pour décourager les indices.

Une année 2021 aux rendements positifs

Pour les gens qui sont restés investis toute l’année, 2021 sera une année positive pour leurs placements. Le Canada a fini positif avec un rendement de 21.74% et le pétrole à connu un rebond de 55.82%.

Les États-Unis ont vu leurs différents marchés finir positifs avec des rendements allant de 13.70% à 26.89%.

L’Europe a réussi à surmonter la COVID et la fin du Brexit pour finir entre 15.79% à 28.85%.

Finalement, l’Asie et les marchés émergents ont eu une année plus contrasté, fortement impacté par la Chine, finissant négatif à -14.08%.

Source : Placements Mackenzie

Nouvelles limites pour 2022

REER

La cotisation maximum à votre REER représente toujours 18% de votre revenu de 2021 jusqu’à un montant maximum de 29 210$ si vous n’avez pas de retard dans vos cotisations REER.

Il est toujours important de valider avec votre avis de cotisation du fédéral votre espace REER autorisé pour être sûr de ne pas le dépasser.

Vous trouverez ici les différents maximums pour les autres programmes de retraite.

CELI

Le nouveau plafond de cotisation au CELI pour 2021 a été officiellement fixé à 6 000$, ce qui correspond au montant fixé en 2019 et 2020.

Avec l’annonce de ce plafond, le montant total des droits de cotisation disponibles en 2021 pour une personne qui n’a jamais cotisé et qui est admissible au CELI depuis son introduction en 2009 est de 81 500$.

Pour les clients qui ont retiré des fonds de leur CELI, les gains et les pertes cristallisés des retraits sont pris en compte dans leurs droits de cotisation au CELI. La formule est la suivante :

Droits de cotisation à un CELI inutilisés à ce jour + retrait total effectué cette année + plafond CELI de l’année prochaine = droits de cotisation à un CELI au début de l’année prochaine

REEE

La limite pour les Régime Épargne Étude Enregistré reste la même que l’an passé, soit 2 500$ par enfant. Si vous avez des retards de cotisations, vous pouvez cotiser 5 000$ par enfant.

Sur vos cotisations, le gouvernement fédéral ajoutera une subvention 20% et le Québec une subvention de 10%.

Suivi COVID-19 et PEAK

Suite aux annonces du gouvernement avec le retour du confinement et le télétravail obligatoire, nous sommes encore dans l’obligation cette année de continuer les rencontres virtuelles pour la période des REER. Nous suivrons la situation et les consignes du gouvernement à venir et lorsqu’il sera possible de vous proposer de nouveau des rencontres en personnes, nous vous offrirons le choix, comme nous l’avons fait à l’automne.

En attendant, nous vous invitons à réserver la plage horaire qui vous convient pour la saison des REER via notre plateforme de prise de rendez-vous en ligne.

Les dons philanthropiques simplifiés et suivi des marchés

Les dons philanthropiques simplifiés

La compagnie de fonds Mackenzie offre un programme philanthropique pour vous permettre de simplifier vos dons philanthropiques.

Le Fonds philanthropique Mackenzie est offert par l’intermédiaire de la Fondation de philanthropie stratégique, une société de bienfaisance sans but lucratif. Comme pour tout organisme de bienfaisance enregistré, les dons sont irrévocables. Le donateur conserve cependant le droit de formuler des recommandations à l’égard des œuvres caritatives qui bénéficieront des subventions annuelles et de nommer les successeurs qui formuleront des recommandations à leur place, ce qui explique pourquoi le programme est considéré comme étant un « fonds à vocation arrêtée par le donateur. »

Comment fonctionnent les dons caritatifs?

Le fonctionne est très simple et comporte 5 étapes :

- Un compte est établi moyennant un don initial d’au moins 10 000 $ en espèces, actions, obligations, fonds communs ou polices d’assurance – donnant droit à un reçu aux fins de l’impôt.

- Le donateur attribue un nom au compte. Chaque fois qu’une subvention est envoyée à une œuvre caritative, le nom du fonds sera cité comme la source du don. Le donateur peut également choisir de faire un don anonyme.

- Le compte est administré au sein de la Fondation de philanthropie stratégique.

- Les dons sont investis dans un placement prudent sélectionné par le donateur, à titre de mandataire de la Fondation de philanthropie stratégique, et gérés par Placements Mackenzie.

- Le donateur choisit un taux de don annuel allant de 4 à 100 %.

Fiscalement avantageux

Vous recevez immédiatement un reçu aux fins de l’impôt pour votre don. Aucun gain en capital n’est imposé sur les dons d’actions et de fonds communs à valeur accrue cotés en bourse. Vous pouvez mettre à profit vos crédits d’impôt pour l’année courante ou au cours des cinq années suivantes.

N’hésitez pas à nous contacter si cette façon de faire des dons vous intéresse.

Suivi des marchés

États-Unis

Les craintes liées au nouveau variant, Omicron et au resserrement de la politique monétaire américaine ont eu un effet négatif sur les actions pour une deuxième semaine consécutive, et les principaux indices boursiers américains ont chuté entre 1,22% et 3,86% (le Russell 2000 étant le pire à -3,86%). Au cours des deux dernières semaines, le S&P500 a chuté de 3,4%.

L’indice de la peur; le VIX a bondi encore une fois vendredi pour atteindre le plus haut niveau intra journalier en plus de 10 mois. En effet, l’indice de volatilité a grimpé jusqu’à 35 en après-midi vendredi, prolongeant une récente flambée qui remonte à l’émergence du variant, Omicron à la fin novembre. Voici ci-dessous un petit rappel d’un tableau présenté dans mon infolettre de la semaine dernière (semaine du 29 novembre).

Voici comment le S&P500 réagi à la suite d’une hausse quotidienne de plus de 40,7% au sein du VIX :

Politique monétaire américaine : Le témoignage au Congrès mardi du président de la Fed, Jerome Powell, a causé une chute au sein des marchés boursiers puisqu’il a mentionné que la banque centrale était de plus en plus préoccupée par la persistance de l’inflation. De plus, ce dernier a suggéré que la Fed pourrait essayer de contenir l’inflation en accélérant la réduction de son programme d’achat d’obligations. Les probabilités quant à une hausse de taux dès le mois de mai 2022 ont donc augmenté à 50% (voir ci-dessous).

Marché du travail : L’économie américaine a créé 210 000 nouveaux emplois en novembre, bien en deçà des prévisions consensuelles des économistes. Cependant, le taux de chômage a fortement chuté, passant de 4,6% à 4,2%, et le taux de participation au marché du travail a augmenté à 61,8%.

Novembre en bref : Lors du mois de novembre, les principaux indices boursiers américains ont connu un recul, en grande partie en raison d’une baisse au cours des derniers jours du mois. Voici le sommaire des rendements au 30 novembre 2021 ci-bas.

Canada

Au Canada, l’indice boursier S&P/TSX a enregistré une baisse de 2,33% alors que les investisseurs demeuraient prudents en raison des nouvelles craintes face à l’arrivée du variant, Omicron.

Au niveau économique, 153 700 nouveaux emplois ont été créés en novembre dépassant de loin les attentes du marché (35 000). Les gains au sein du marché du travail canadien reflètent un grand nombre de personnes sortant des rangs du chômage, une évolution qui coïncider avec la décision du gouvernement fédéral canadien de mettre fin à son programme de soutien pour les particuliers en octobre. Par ailleurs, la part des personnes en recherche active d’emploi a atteint 30% en octobre, contre 25% en septembre, selon le site d’offres d’emploi Indeed Canada.

Finalement, grâce à ce gain au sein du marché du travail, les marchés boursiers anticipent maintenant cinq hausses de taux d’intérêt de la Banque du Canada l’an prochain (le taux obligataire Canadien 2 ans est désormais à 1,01%).

Économies européennes et asiatiques :

En Europe, les actions ont affiché des résultats mitigés après une semaine volatile en raison des inquiétudes concernant au nouveau variant et des pressions inflationnistes.

En ce qui concerne la Covid, des cas du variant Omicron ont été détectés partout en Europe. En effet, une nouvelle vague d’infections liée à la Covid (voir image ci-dessous) a incité l’Allemagne à resserrer ses restrictions sur les personnes non vaccinées. Une loi sur la vaccination obligatoire pourrait d’ailleurs être soumise au Parlement pour une mise en œuvre dès février ou mars prochain.

Au niveau économique, l’inflation de la zone euro a atteint son plus haut niveau depuis l’introduction de l’euro en 1999. En effet, les prix à la consommation ont augmenté de 4,9% en novembre (rythme annualisé) comparativement à 4,1% en octobre, en raison de la flambée des coûts de l’énergie.

D’autre part, en Allemagne, l’inflation annuelle a grimpé à 6%, le niveau le plus élevé depuis 1992!

Toujours en Europe, la confiance des consommateurs s’est affaiblie pour un deuxième mois consécutif en novembre, selon une enquête de la Commission européenne (voir ci-dessous). Les ménages sont moins optimistes quant à la situation économique générale et à leurs intentions d’achats importants.

En Chine, le Shanghai Composite a progressé de 122 points de base malgré une recrudescence des tensions américano-chinoises.

Dans l’actualité économique chinoise, l’activité manufacturière a augmenté de manière inattendue en novembre pour la première fois en trois mois alors que la flambée des prix des matières premières et rationnement de l’électricité se sont atténués. L’indice officiel des directeurs d’achat (PMI) manufacturier est passé à 50,1 en novembre versus 49,2 en octobre. Il s’agit d’une nouvelle positive pour l’économie chinoise puisque les données supérieures à 50 indiquent une expansion, tandis que celles inférieures à 50 indiquent une contraction.

Cependant, l’activité dans le secteur des services en Chine a progressé à un rythme plus lent en novembre en raison du contexte de pressions inflationnistes croissantes et de la persistance de la pandémie. L’indice PMI des services calculé par Caixin/Markit est tombé à 52,1 en novembre, versus 53,8 en octobre. Selon plusieurs analystes, le secteur des services est plus lent à se remettre de la pandémie que le secteur manufacturier puisqu’il est plus vulnérable à la présence de la Covid et aux mesures de restrictions mises en place.

Source : Placements Mackenzie